Die Anforderungen der Finanzbehörden an elektronische Kassen sind streng: Es besteht die Pflicht zum Einsatz eines Aufzeichnungssystems mit zertifizierter technischer Sicherheitseinrichtung (TSE). Elektronische Kassen müssen zudem für jeden Geschäftsvorfall einen Beleg ausgeben können. Ab dem 01. Januar 2025 müssen Betriebe nun die Art und Anzahl ihrer Kassen elektronisch an das Finanzamt übermitteln.

WeiterlesenKategorie: Steuerberatung

Finanzamt Hamburg erklärt ENS- und TNS-Airdrops für steuerpflichtig

Das Finanzamt Hamburg hat entschieden, dass Airdrops des Ethereum Name Service (ENS) und des Terra Name Service (TNS) steuerpflichtig sind. Diese Auffassung hat jedoch keine normative Bindungswirkung für andere Finanzbehörden. Es liegt im Ermessen jeder Finanzbehörde, einen eigenen steuerrechtlichen Standpunkt zu treffen. Unser Beitrag beleuchtet die Details und Auswirkungen.

WeiterlesenSteuern: Nießbrauch am Wertpapierdepot reduziert Schenkungsteuer

Wenn es um die Übergabe von Vermögen an die nächste Generation geht, steht immer auch das Thema Schenkungsteuer im Raum. Werden Wertpapierdepots im Wege der vorweggenommenen Erbfolge übertragen, reduziert ein sog. Nießbrauchdepot die Schenkungsteuer für die beschenkte Person.

WeiterlesenStiftung und Verein Teil 2: die gemeinnützige Stiftung

Wer eine Non-Profit-Organisation (NPO) gründen will, muss sich früher oder später Gedanken über die passende Rechtsform und Organisation machen. Um eine NPO zu gründen, kann man sich dafür der gängigen Rechtsformen aus dem Gesellschaftsrecht (GbR, GmbH etc.) bedienen.

Wichtig ist hier zu wissen: Unter bestimmten Voraussetzungen können jedoch nur bestimmte Organisationsformen vom Finanzamt als „gemeinnützig“ anerkannt werden und so von steuerlichen Vorteilen profitieren.

WeiterlesenNeue Offenlegungspflichten zu Klimazielen

Die Europäische Union hat Standards für die Nachhaltigkeitsberichterstattung von Unternehmen eingeführt, darunter den European Sustainability Reporting Standard (ESRS) E1. Diese Norm bezieht sich auf den Klimaschutz, Klimaanpassung und Energie.

Sie verpflichten Unternehmen dazu, umfassend zu berichten. Dabei geht es sowohl um positive als auch negative und tatsächliche sowie potenzielle Auswirkungen.

WeiterlesenAnzeigepflicht bei Schenkungen und Erwerben von Todes wegen

Ist Ihnen bekannt, dass eine Anzeigepflicht bei Schenkungen und Erwerben von Todes wegen gemäß § 30 des Erbschaftsteuer- und Schenkungsteuergesetzes (ErbStG) besteht?

Diese Anzeigepflicht ist ein wesentlicher Aspekt bei der steuerlichen Abwicklung von Erbfällen und Schenkungen und muss innerhalb eines bestimmten Zeitraums erfolgen. Eine Verletzung der Anzeigepflicht oder ein Überschreiten der Frist kann schwerwiegende Konsequenzen nach sich ziehen.

WeiterlesenNachhaltigkeitsberichterstattung mit ESG-Technologien meistern

Am Thema Nachhaltigkeit kommt heute kein Unternehmen mehr vorbei. Dafür sorgen nicht nur der Druck von Investoren, Konsumenten und Mitarbeitenden, sondern vor allem neue regulatorische Vorgaben wie die Corporate Sustainability Reporting Directive (CSRD), die EU-Taxonomie und das Lieferkettensorgfaltspflichtengesetz (LkSG). Diese machen die nichtfinanzielle Berichterstattung für viele Organisationen zur Pflicht. Unternehmen stehen vor der komplexen Aufgabe,

WeiterlesenStiftung und Verein – Teil 1: der gemeinnützige Verein

Wer darüber nachdenkt, sich – ggf. zusammen mit anderen – für die Gesellschaft zu engagieren, muss irgendwann entscheiden, in welcher Rechtsform das geschehen soll.

Wer eine Non-Profit-Organisation (NPO) gründen will, kann sich dafür der üblichen Rechtsformen aus dem Gesellschaftsrecht (GbR, GmbH etc.) bedienen. Allerdings können auch eine Genossenschaft,

WeiterlesenEPBD-Neufassung: EU-Richtlinie treibt Energieeffizienz und Nachhaltigkeit in Gebäuden voran

Die Europäische Union hat entscheidende Schritte unternommen, um die Energieeffizienz in Gebäuden zu steigern. Im März 2024 hat das EU-Parlament für die Neufassung der Richtlinie über die Gesamtenergieeffizienz von Gebäuden (EPBD) gestimmt. Die Neufassung markiert einen Wendepunkt für den Immobiliensektor. Die Initiative zielt darauf ab, den Energieverbrauch zu reduzieren und den Übergang zu erneuerbaren Energien zu beschleunigen,

WeiterlesenE-Rechnung ab 2025: Lästige Pflicht oder Effizienzbooster?

Mit der Einführung der E-Rechnung als Teil des am 22. März 2024 verabschiedeten Wachstumschancengesetzes stehen Unternehmen in Deutschland vor einer signifikanten Umstellung. Doch statt eines bürokratischen Albtraums bietet diese Neuerung auch Chancen für Effizienzsteigerung und digitale Transformation. Unternehmen sollten deshalb die Umsetzung der gesetzlichen Anforderungen nicht als lästige Pflicht ansehen,

WeiterlesenDas Lieferkettengesetz bringt KMUs in die ESG-Berichtspflicht

Das deutsche Lieferkettengesetz (LkSG) sowie das europäische Lieferkettengesetz und die EU-Richtlinie über die Nachhaltigkeitsberichterstattung von Unternehmen (CSRD) führen zusammen mit der EU-Taxonomie zu neuen Berichtspflichten für Unternehmen in Deutschland und der EU.

Sie betreffen kleine und mittlere Unternehmen (KMUs) früher, als das die jeweiligen Größenklassen der Gesetze vermuten lassen,

WeiterlesenVeräußerung von privaten Immobilien: was gilt es zu beachten?

Was sollten Sie bei Grundstücksveräußerungen im Privatvermögen einkommensteuerlich beachten? Ungünstig gewählte Konstellationen können auch in der Zukunft weitreichende Folgen für Sie haben.

Grundsätzlich unterliegt der Wertzuwachs von Grundstücken mit dem individuellen persönlichen Steuersatz der Einkommensteuer, sofern zwischen Anschaffung und Veräußerung nicht mehr als 10 Jahre liegen (Spekulationsfrist). Betrachtet werden dabei der Grund und Boden sowie die Gebäude.

WeiterlesenDeutschlands beste Steuerberater und Wirtschaftsprüfer: ACCONSIS mehrfach ausgezeichnet

Bei ACCONSIS ist es unser stetes Bestreben, unsere Mandanten mit tiefer Fachkenntnis und herausragender Beratungsleistung zu überzeugen. Deshalb sind wir besonders stolz, dass unsere Anstrengungen entsprechende Anerkennung erfahren. Auch im Jahr 2024 zählt ACCONSIS wieder zu den mehrfach ausgezeichneten Beratungsunternehmen in Deutschland, mit vier angesehenen Gütesiegeln von manager magazin, Handelsblatt,

WeiterlesenSteuerfahndung nimmt Online-Poker ins Visier: Wenn das Spiel ernst wird.

Zum Jahresende 2023 erhielten zahlreiche Online-Poker-Spieler, die ihre Aktivitäten auf diversen Plattformen ausgeübt hatten, Post von der Steuerfahndung. Ein Teil dieser Spieler wurde dazu aufgefordert, einen Fragebogen bezüglich ihrer Pokeraktivitäten auszufüllen. Andere sahen sich unmittelbar mit der Eröffnung von Strafverfahren wegen des Verdachts der Steuerhinterziehung konfrontiert. Doch was steckt eigentlich hinter diesen Vorfällen?

WeiterlesenVom Vermieter zum Steuerhinterzieher? Das sind Stolperfallen.

Vermieter aufgepasst: So können Sie unbeabsichtigte Fehler bei der Steuererklärung vermeiden!

In diesem Artikel erhalten Sie einen Einblick darüber, wie Vermieter unbeabsichtigt zum Steuerhinterzieher werden können. Da die steuerlichen Regelungen im Bereich der Vermietung sehr komplex sind, können leicht Missverständnisse entstehen und selbst gut gemeinte Handlungen zu schwerwiegenden Konsequenzen wie einem Steuerstrafverfahren führen.

WeiterlesenImmobilie in Italien geerbt – und jetzt?!

Haben Eltern oder Großeltern sich einmal den Traum von der eigenen Immobilie in Italien erfüllt? Ob Ferienwohnung am Gardasee oder ein Haus in der Toskana: Dann kann es vorkommen, dass sich im Nachlass eben auch diese Immobilie findet.

Aber was macht man dann mit der Immobilie? Was muss man beachten,

WeiterlesenVerschärfte Dokumentationspflicht für Verrechnungspreise

Verrechnungspreise, auch bekannt als Transfer Pricing, sind ein wesentliches Element der internationalen Steuerplanung und Compliance für Unternehmen, die grenzüberschreitende Geschäfte betreiben. Unter Verrechnungspreisen versteht man die Preise, die zwischen verbundenen Unternehmen – beispielsweise einer deutschen Unternehmenszentrale und ihren ausländischen Tochtergesellschaften oder Niederlassungen – für Waren, Dienstleistungen, Managementleistungen oder Rechte (wie z.B.

WeiterlesenACCONSIS ausgezeichnet als „TOP Steuerberatungs- und Wirtschaftsprüfungskanzlei 2024“

Das F.A.Z.-INSITUT und das renommierte Marktforschungsunternehmen statista zählen ACCONSIS zu den besten Steuerberatern und Wirtschaftsprüfern 2024.

Diese Auszeichnung basiert auf einer Befragung im Sommer 2023, zu der ca. 15.000 Experten aus Steuerberatungs- und Wirtschaftsprüfungskanzleien sowie Geschäfts- und Unternehmenskunden eingeladen waren. Über 3.000 nahmen an der Umfrage teil.

WeiterlesenAktuelle Fristen für Corona-Soforthilfen und Überbrückungshilfen

Die vom Staat bereit gestellten Corona-Hilfen wurden oft auf der Basis von prognostizierten Umsatzrückgängen und Fixkosten beantragt. Die endgültige Höhe der Leistungen wird aber anhand der tatsächlich realisierten Geschäftsentwicklung ermittelt.

Dies macht eine entsprechende Rückmeldung bzw. Schlussabrechnung erforderlich, die gegebenenfalls zur Nachzahlung oder Rückforderung von Zuschüssen führen kann.

WeiterlesenSteuerfreier Kindergartenzuschuss für Mitarbeiter

Arbeitgeber haben die Möglichkeit, ihren Angestellten zusätzlich zum Gehalt steuerfreie Zuschüsse für die Betreuung ihrer nicht schulpflichtigen Kinder in Kindergärten oder ähnlichen Einrichtungen zu zahlen.

Erfahren Sie im folgenden Beitrag, welche Einrichtungen begünstigt sind und welche Regelungen und Voraussetzungen gelten.

WeiterlesenSteuerhinterziehung & Selbstanzeige – das sollte man wissen!

Das Thema Steuerhinterziehung verbinden viele Personen mit Prominenten, die mit einem gehörigen Rauschen im Blätterwald der Klatschpresse für eine gewisse Zeit im Gefängnis „landen“. Man erinnert sich z. B. an Fußballmanager, Ex-Tennisprofis oder Star-Köche, die wegen Steuerhinterziehung vor Gericht standen, zu Freiheitsstrafen verurteilt wurden und eine Zeit lang in Haft mussten.

WeiterlesenFördermöglichkeiten 2023: Die Neuerungen für energieeffizientes Bauen und Sanieren für Immobilienbesitzer auf einen Blick

Im Jahr 2023 eröffnen sich Hausbesitzern und angehenden Immobilienbesitzern in Deutschland vielfältige Möglichkeiten, finanzielle Anreize für energieeffizientes Bauen und Sanieren zu nutzen. Besonders Familien profitieren von neuen KfW-Programmen, die zinsvergünstigte Kredite und erweiterte Kreditbedingungen bieten. Diese Fördermaßnahmen sind Teil einer umfassenden Strategie zur Förderung nachhaltiger Immobilienprojekte und Umweltschutz. Erfahren Sie in dem nachfolgenden Beitrag Details zu den Neuerungen und Möglichkeiten und nutzen Sie die Chancen!

WeiterlesenWer erbt Ihre Zweitimmobilie in Italien?

Sie haben eine Immobilie in Italien? Egal, ob Appartement an der Adria oder Ferienhaus am Gardasee bzw. in der Toskana: Sie müssen sich rechtzeitig Gedanken darüber machen, was mit dieser Immobilie passiert, wenn Sie es selbst einmal nicht mehr regeln können!

Vertraut man auf das italienische Erb- und Steuerrecht und regelt nichts?

WeiterlesenGrunderwerbsteuer bei Familiengesellschaften – Besteht noch in 2023 Handlungsbedarf?

2024 wird das Jahr der Veränderungen für die Personen-/Familiengesellschaften sein. Durch das Inkrafttreten des MoPeGs wird das Zivilrecht reformiert. (Details hier)

Aber wird es auch steuerliche Konsequenzen haben? Gegenwärtig besteht jedenfalls das Risiko, dass ab 2024 Grunderwerbsteuer für Immobilienübertragungen erhoben wird, die 2023 noch steuerbegünstigt sind.

Die energetische Sanierung des Eigenheims

Bei einer Modernisierung des Eigenheims oder bei Eigentumswechsel stellt sich die Frage, welche Fördermöglichkeiten oder steuerliche Vorteile es gibt und wie sie in Anspruch genommen werden können.

Sie möchten einen Überblick zum BEG-Einzelmaßnahmen-Zuschuss, zur steuerlichen Vereinfachung bei Photovoltaikanlagen und zu Neuregelungen bei der Umsatzsteuer erhalten? Im folgenden Beitrag erfahren Sie alles Notwendige.

WeiterlesenNachhaltigkeit und ESG-Strategie: Wichtige Erfolgsfaktoren für die Unternehmensübergabe

Durch den demographischen Wandel wächst die Brisanz des Themas Unternehmensnachfolge, insbesondere im Mittelstand. Sie erfordert eine sorgfältige Vorbereitung und stellt sowohl den Übergeber als auch den Übernehmer vor zahlreichen Herausforderungen. Ein Übernahmeprozess kann sich zudem über mehrere Jahre erstrecken, wenn man rechtliche und steuerliche Aspekte optimal nutzen möchte.

Da das Thema ESG (Environment,

WeiterlesenSteuerliche Berechnung von Teilmonatsbeträgen

Ein Mitarbeiter Ihres Unternehmens beginnt oder endet sein Arbeitsverhältnis während des laufenden Monats? Dann führt dies zu lohnsteuerlichen Auswirkungen, welche es zu beachten gilt.

Erfahren Sie im folgenden Beitrag, wann genau ein Teillohnzahlungszeitraum entsteht und was lohnsteuerlich berücksichtigt werden muss.

WeiterlesenSteuerhinterziehung durch nicht angezeigte Airbnb-Einkünfte: Was Vermieter jetzt wissen müssen.

Das Finanzamt hat neue Informationen!

Jeder, der seine Wohnung oder einen Teil davon über Internet-Plattformen wie Airbnb vermietet, sollte sich mit dem Thema der Besteuerung auseinandersetzen. Regelmäßig wird sich eine steuerliche Handlungspflicht ergeben. In unserem Beitrag erfahren Sie, was zu beachten ist, wie man sich steuerlich korrekt erklärt und wie mit möglichen Konsequenzen bei Nichtanzeige von Einkünften aus der Vermietung umzugehen ist.

WeiterlesenDie erste eigene Immobilie – was ist beim Immobilienkauf zu beachten?

Der Kauf der ersten eigenen Immobilie ist ein bedeutender Schritt im Leben vieler Menschen. Ob nun eine Eigennutzung geplant ist und somit das Wohnen zur Miete ein Ende findet, oder eine Fremdvermietung beabsichtigt wird: Ein Immobilienkauf bietet die Möglichkeit, finanzielle Stabilität und langfristige Sicherheit aufzubauen.

Allerdings birgt der Immobilienkauf auch Risiken,

WeiterlesenSteuerstrafverfahren gegen Krypto-Trader: Finanzamt hat erste Daten vorliegen

Das Finanzamt hat Zugriff auf Krypto-Tradings erhalten – ein Weckruf für alle Krypto-Trader.

- Droht jetzt eine Welle von Steuerstrafverfahren gegen Krypto-Trader?

- Wie reagiere ich, wenn die Finanzverwaltung anfragt?

- Was muss ich tun, wenn ich auf den dem Finanzamt vorliegenden Datensatz enthalten bin und mich das Finanzamt anschreibt?

Bitcoin als Ware: Werden alternative Coins in den USA als Wertpapiere eingestuft?

Ein neuer Wind weht durch die Kryptowelt, denn in den USA wird darüber diskutiert, ob Alternative Coins (Altcoins) als Wertpapiere klassifiziert werden sollen. Diese mögliche Umstellung wirft Fragen auf:

- Was bedeutet das für spaßige Kryptowährungen wie Dogecoin und Shiba Inu? Wie sieht es mit etablierten Größen wie Bitcoin und Ethereum aus?

MoPeG: Neues Recht für die GbR und andere Personengesellschaften ab 01.01.2024

Die rechtlichen Regelungen der Personengesellschaft sind in die Jahre gekommen. Durch viele neue Rechtsprechungen sind die aktuell geltenden Regelungen überholt. Das macht den Umgang im Rechtsverkehr mit Personengesellschaften bisher teilweise unnötig kompliziert bzw. macht vor allem die GbR intransparent, verbunden mit einem gewissen Vertrauensverlust in die Rechtsform an sich.

Diese Probleme hat der Gesetzgeber nun in Angriff genommen: vor allem mit Anpassungen der §§ 705 ff.

WeiterlesenPauschalierung der Lohnsteuer nach §37b EStG für Sachzuwendungen

Die Pauschalierung der Lohnsteuer nach §37b EStG bietet Arbeitgebern die Möglichkeit, bestimmte Sachzuwendungen an Arbeitnehmer mit einem einheitlichen Steuersatz von 30 % zu besteuern.

Hierbei besteht die Wahl zwischen der Besteuerung der Sachzuwendungen mit dem individuellen Steuersatz des Arbeitnehmers oder der Pauschalierung, bei der der Arbeitgeber die Höhe der Lohnsteuer allein trägt.

WeiterlesenWichtige Änderungen im Stiftungsrecht ab Juli 2023

Ab dem 1. Juli 2023 tritt das Gesetz zur Vereinheitlichung des Stiftungsrechts in Kraft, das viele bisher unklare, widersprüchliche oder lückenhafte Punkte im Stiftungsrecht zusammenführt, ergänzt und klärt. Die Reform beinhaltet neben neuen, bundeseinheitlichen Regelungen auch die Einführung eines zentralen Stiftungsregisters. Die Änderungen sollen für mehr Rechtssicherheit bei Haftungsfragen, Umwandlung und Zusammenlegung von Stiftungen sorgen.

WeiterlesenImmobilienverkauf & Scheidung: Verkauf von Miteigentumsanteil innerhalb der Haltefrist kann steuerpflichtig sein

Häufig muss im Rahmen einer Scheidung eine Immobilie im Ganzen verkauft werden oder ein Ex-Ehepartner verkauft an den anderen Ex-Ehepartner seinen Miteigentumsanteil. Das Problem: wird eine Immobilie im Privatvermögen innerhalb der sog. Haltefrist verkauft, sind darauf eventuell Steuern zu zahlen, weil es sich um ein privates Veräußerungsgeschäft handeln kann.

Aber ist das auch der Fall,

WeiterlesenSteuerbegünstigte Zusatzleistungen: Wie Unternehmen im Kampf um zufriedene Mitarbeiter punkten können

Fachkräftemangel ist in aller Munde – doch was können Unternehmen tun, um gute Mitarbeiter langfristig zu binden? Neben einem guten Betriebsklima ist natürlich eine leistungsgerechte Bezahlung ein sehr wichtiger Faktor. Allerdings geht von jedem Euro einer Gehaltserhöhung oft mehr als die Hälfte für Steuern und Sozialabgaben ab.

Eine weitere Möglichkeit: Bieten Sie Ihren Mitarbeitenden steuerbegünstigte oder gar steuerfreie Gehaltsbestandteile an.

WeiterlesenDigitaler Nachlass: was (nicht nur) Influencer*innen dazu wissen sollten

Der digitale Nachlass gewinnt im Erbrecht immer mehr an Bedeutung und das nicht ohne Grund: denn verstirbt eine Person, besteht der Nachlass heutzutage nicht mehr nur aus dem üblichen Vermögen. Inzwischen gehört auch Digitales zu den meisten Nachlässen.

Dabei ist der digitale Nachlass an sich rechtlich und praktisch schon nicht ganz einfach zu handhaben.

WeiterlesenNeue Regeln zur Rückzahlung von Corona-Soforthilfen in Bayern

Eine Rückzahlung von zu viel erhaltenen Corona-Soforthilfen soll niemanden in wirtschaftliche Schwierigkeiten bringen. Deshalb erleichtert die Bayerische Staatsregierung die Rückzahlungen von Corona-Soforthilfen in Bayern.

Betroffene inhabergeführte Unternehmen und Soloselbstständige können ab 1. Juni 2023 einen Erlass der Rückzahlung beantragen.

Lesen Sie nachfolgend, welche Voraussetzungen erfüllt sein müssen,

WeiterlesenSteuervergünstigungen für den Betrieb von Photovoltaikanlagen

Der Einsatz von erneuerbaren Energien wird immer wichtiger. Um den Ausbau von Photovoltaikanlagen zu fördern, hat der Gesetzgeber nun im Rahmen des Jahressteuergesetzes 2022 umfangreiche Änderungen für Betreiber von Photovoltaikanlagen eingeführt.

Zahlreiche bürokratische Hürden fallen weg. Mit den neuen Regelungen wird der Betrieb von Photovoltaikanlagen attraktiver und steuerlich einfacher.

WeiterlesenBitcoin & Co: BFH urteilt Krypto-Gewinne sind steuerpflichtig! Was müssen Krypto-Anleger jetzt wissen?

Mit der Entscheidung des Bundesfinanzhofs (BFH) vom 28.02.2023 hat nun das höchste deutsche Finanzgericht erstmalig Stellung zu ertragsteuerlichen Fragen bei Krypto-Assets – Bitcoins und Co. –genommen.

Darin wird den bisher ergangenen finanzgerichtlichen Entscheidungen gefolgt und auch wesentliche Auszüge des BMF-Schreibens vom 10. Mai 2022 bestätigt.

- Was gilt nun für Krypto-Gewinne,

Lohn- und Gehaltsabrechnung 2023 – wichtige Neuerungen im Überblick

Auch 2023 gilt es wieder einige Anpassungen im Bereich Lohnsteuer und Sozialversicherung zu beachten. Relevante Änderungen für Arbeitgeber im Überblick:

- Höhere Verdienstgrenze bei Midijobs, Mindestlohn bleibt

- Höherer Grundfreibetrag bei der Lohnsteuer

- Künstlersozialabgabe steigt

- Weiterhin möglich: Auszahlung der Inflationsausgleichsprämie

Immobilienbewertung neu geregelt – höhere Erbschaftsteuer und Schenkungsteuer bei Immobilien seit 01.01.2023

Die Immobilienbewertung im Falle einer Schenkung oder einer Erbschaft ist seit jeher ein Zankapfel. Nun hat der Gesetzgeber das Bewertungsgesetz reformiert – und das mit erheblichen Auswirkungen auf die Berechnung von Erbschaftsteuer und Schenkungsteuer im Zusammenhang mit Immobilien. Denn der Wert von Immobilien wird bei der Berechnung von Schenkung- und Erbschaftsteuer seit den Gesetzesänderungen zum 01.01.2009 anhand des Marktwertes ermittelt.

WeiterlesenKindergeld hinterzogen? Strafanzeige wegen Steuerhinterziehung kann die Folge sein!

Unter bestimmten Voraussetzungen haben Eltern in Deutschland Anspruch auf Kindergeld. Der Anspruch auf Kindergeld beträgt sei dem 01.01.2023 einheitlich 250 Euro pro Monat und Kind und wird von der Familienkasse an die Eltern ausbezahlt. So weit, so gut.

Bezahlt die Familienkasse aber Kindergeld aus, obwohl Eltern keinen Anspruch (mehr) darauf haben,

WeiterlesenGrundsteuer 2022 – Handlungsbedarf für Immobilieneigentümer!

Weitere Aktualisierung 31.01.2023: In Bayern wird die Abgabefrist für die Grundsteuererklärung bis Ende April verlängert.

Im Freistaat Bayern bekommen Immobilien- und Grundstückseigentümer*innen nun weitere drei Monate Zeit zur Abgabe ihrer Grundsteuererklärung. Dies wurde am 31.1.2023 kurzfristig im Kabinett beschlossen. Mit dieser Fristverlängerung will der Freistaat „noch einmal Entlastung geben“

Modernisierung der Außenprüfung: Vereinbarung von Rahmenbedingungen, qualifiziertes Mitwirkungsverlangen und Mitwirkungsverzögerungsgeld

Das Thema Außenprüfung ist bei Unternehmen wenig beliebt. Schließlich verursacht eine solche Prüfung bei Unternehmen jeder Größe einigen Arbeitsaufwand und sorgt für Unruhe im Unternehmensalltag.

Nun wurden die rechtlichen Grundlagen für die Außenprüfung in der Abgabenordnung (AO) überarbeitet und die Außenprüfung in Teilen modernisiert. Das hat unter anderem Auswirkungen auf die Mitwirkungspflichten der Steuerpflichtigen und auf die Möglichkeiten der Behörden,

WeiterlesenNeuerungen 2023 bei Krankmeldung und Sozialversicherung

Für Arbeitgeber und Arbeitnehmer treten 2023 wichtige Änderungen in Kraft:

Die Krankmeldung in Papierform – der berühmte „gelbe Schein“ – wird für gesetzlich Krankenversicherte abgeschafft und durch eine elektronische Arbeitsunfähigkeitsbescheinigung ersetzt. Für Arbeitgeber ist die Teilnahme am digitalen Verfahren ab 2023 verpflichtend.

Für die Berechnung der Kranken- und Rentenversicherung gelten neue Beitragsbemessungsgrenzen.

WeiterlesenCorona-Soforthilfe – wem droht die Rückzahlung?

In den ersten Monaten der Corona-Krise gewährte die Regierung kleineren Unternehmen und Soloselbstständigen, die in eine existenzielle Notlage geraten waren, Soforthilfen. Voraussetzung für die Antragsberechtigung der Corona-Soforthilfe war das Vorliegen eines kurzfristigen Liquiditätsengpasses. Laut Bewilligungsbescheid sind alle Empfängerinnen und Empfänger der Soforthilfen verpflichtet zu prüfen, ob der prognostizierte Liquiditätsengpass auch so eingetreten ist.

WeiterlesenFamiliengesellschaft & Familienpool: unsere Antworten auf die wichtigsten Fragen!

Vor allem vermögende Familien (Immobilieneigentümer, Unternehmer, Führungskräfte etc.) sollten sich rechtzeitig Gedanken über die Gestaltung des Familienvermögens machen, um die vorweggenommene Erbfolge steuerlich zu optimieren. Möglichkeiten einer steueroptimierten Vermögensgestaltung gibt es viele. Eine Familiengesellschaft bzw. ein Familienpool ist eine davon.

Was genau ist eine Familiengesellschaft? Welche Vorteile hat sie und wie gestaltet man eine solche Gesellschaft?

WeiterlesenBFH-Urteil zur Übertragung von Anteilen an vermögensverwaltenden Familiengesellschaften im Privatvermögen

Immobilienübertragungen innerhalb einer Familie werden – insbesondere bei größerem Immobilienbesitz – häufig im Zuge der Gründung einer vermögensverwaltenden Familiengesellschaft strukturiert.

Eine solche Familiengesellschaft hat den Vorteil, dass der Erhalt des Immobilienvermögens innerhalb der Familie über Generationen hinweg leichter gewährleistet ist, da in einem Gesellschaftsvertrag einer solchen Familiengesellschaft die Organisations- und Führungsstruktur bestimmt werden kann.

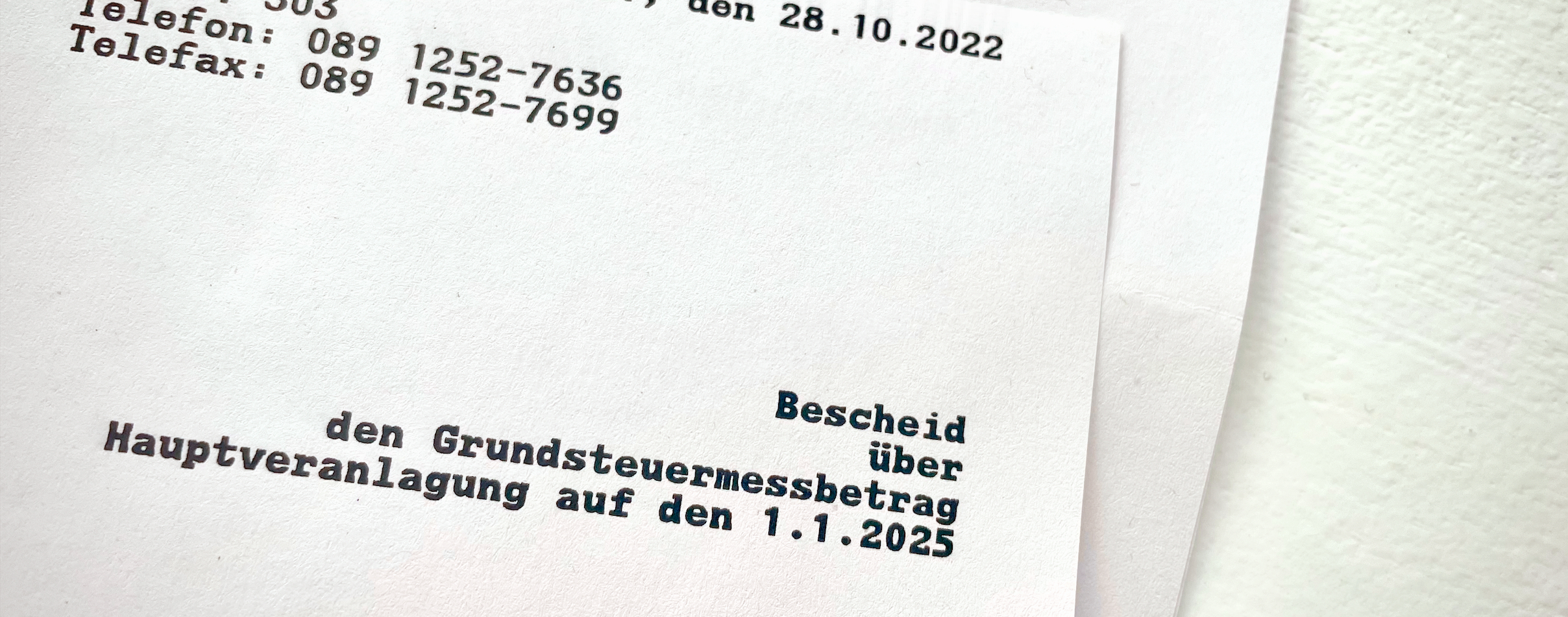

WeiterlesenGrundsteuerreform: Was sagt Ihr Bescheid über den Grundsteuermessbetrag aus?

Viele Grundstückseigentümer erhalten gerade im Zusammenhang mit der Grundsteuerreform die Grundsteuermessbescheide vom Finanzamt.

In Bayern wird neben dem „Bescheid über den Grundsteuermessbetrag“ zusätzlich noch ein „Bescheid über die Grundsteueräquivalenzbeträge“ erlassen. In anderen Bundesländern weicht das Feststellungsverfahren teilweise etwas ab.

Nachdem uns nun vielfach die Frage erreicht hat,

Weiterlesen